无论体量大小,跨境卖家最常接触的,大概就是销售税了。

尽管平台的代扣代缴,可以让卖家减少在这方面的时间和精力支出;

但对独立站卖家来说,销售税带来的麻烦会更多。

实际操作过程中,卖家犯的销售税错误五花八门,但都主要集中在以下五个方面。

第一个误区:

“不注册销售税号就开收”

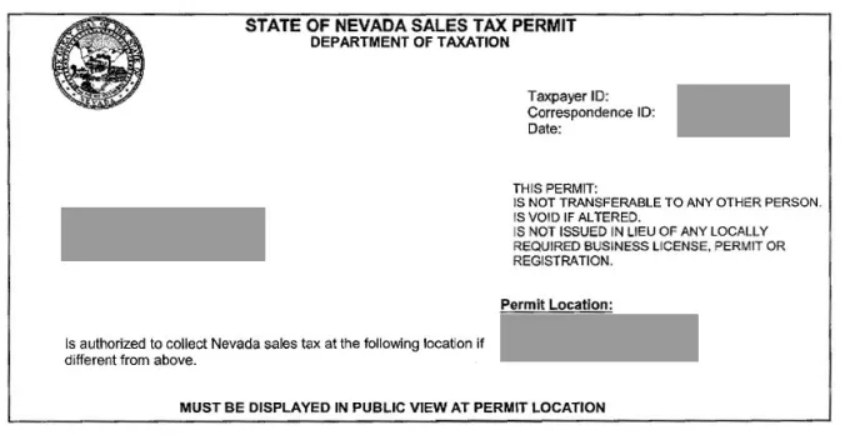

根据规定,当企业销往某个州的金额或订单数量,高于某个州规定的阈值,或是存在雇佣员工、租赁办公室等情况,都需要提前在该州注册销售税号(Sales permit),用于征收销售税款。

如果没注册销售税号、就提前向消费者开征销售税款,州政府将会在销售税款的基础上,向卖家征收相应的罚款和利息。

对于亚马逊之类的卖家来说,基本无需担心这个问题;

但对于独立站的卖家来说,最好根据不同州的销售情况,提前进行销售税的税务规划。

第二个误区:

“我的产品无需纳税”

和国内不同,美国的每个州,某件商品或服务是否免税,完全取决于州法律的规定。

所以,需要缴纳销售税的产品和服务,在各州都各不相同。

像食品、服装、数字商品、软件或在线服务,在A州征税、B州免税的情况,也非常常见。

卖家在进行线上销售的同时,最好提前了解产生销售的州的政策,避免没收或多收税款的情况。

第三个误区:

“所有销售平台都能代扣代缴”

对跨境卖家来说,入驻亚马逊、沃尔玛、Wayfair等在线销售平台,是在美国进行销售的最快、最便捷的方法。

一般来说,平台会代表使用其平台的卖家,收取和缴纳销售税。

然而,不是所有的平台都是“市场促进者”。

如果平台不是市场促进者,则卖家有责任收取和缴纳销售税。

例如,Shopify虽然是个销售平台,但它不是市场促进者。

在Shopify上进行销售的卖家,需要自行注册销售税号,并向顾客收取相应税款。

需要额外留心的是,虽然亚马逊之类的市场促进者,可以为卖家做到代扣代缴销售税款;

但是,像路易斯安那州等自治州,平台无法进行代扣代缴,且不会有相应提醒,卖家仍要注意这类特殊情况下的税务合规问题。

美国的五个自治州(Home Rule State)

·

阿拉巴马州 Alabama

·

·

阿拉斯加州 Alaska

·

·

亚利桑那州 Arizona

·

·

科罗拉多州 Colorado

·

·

路易斯安那州 Louisiana

第四个误区:

“第三方服务不存在税务风险”

使用第三方的服务,可能会给卖家带来额外的销售税义务,增加销售税的复杂性。

大多数州规定,如果卖家在该州租用仓库、用于储存商品,即使没有产生经济关联,也依旧需要在该州注册并收取销售税。

以亚马逊的FBA服务为例。

在亚马逊的FBA计划中,卖家可以将商品储存在全美100多个地方,大多数州亚马逊可以为卖家代扣代缴;

但如果卖家选择储存到自治州内,则亚马逊无法为卖家代扣代缴。

此外,当卖家选择第三方物流仓库时,因为卖家在实际上拥有并控制库存。

所以在税务上,该仓库不仅会产生销售税,还可能会产生所得税。

第五个误区:

“销售税申报截止日期为4月15日”

销售税不同于所得税、财产税等其他常见税收,像4月15日这类的纳税截止日期,对销售税来说并没有什么用处。

销售税申报表可以每年、每季度或每月提交。

具体的频率和申报截止日期,取决于卖家的销售额,以及公司注册在哪个州。

如果不按时申报销售税,或是未足额缴纳销售税款,将会产生罚金和滞纳金。

为了避免错过销售税的申报日期,以及正确计算销售税,最好是向专业机构寻求帮助。

在出海落地北美的过程中,卖家普遍存在这几个“老大难”问题——

作为亚马逊的跨境卖家,亚马逊代扣代缴了之后,卖家还需要做什么?

同时运营亚马逊和独立站,销售税该如何处理?

非美国公司也要交销售税吗?该什么时候交?交多少?

美国的《消费者告知法案》,对美国电商卖家影响几何?

内容来源于网络,侵权联系删除